Důchodová reforma je dnes velmi palčivé a diskutované téma. V dnešním článku se podíváme na to, proč se toto téma řeší s takovým zpožděním, kde vlastně vznikl problém a hlavně – jak se můžeme nejlépe na tuto situaci připravit.

Stárnutí populace je klíčový problém

Stárnutí populace je klíčový problém

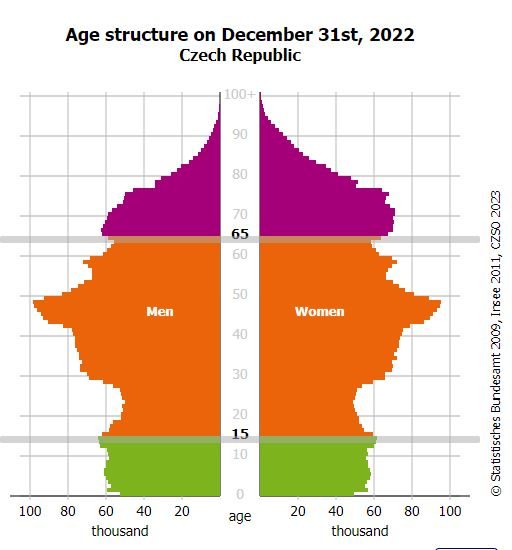

S postupujícím stárnutím populace se zvyšuje počet důchodců, kteří čerpají penze a to klade rostoucí finanční zátěž na státní rozpočet. Nyní se v Česku nachází cca 16 % lidí 65+, ale v roce 2100 je prognóza okolo 32 %. To znamená, že vláda musí hledat způsoby, jak zajistit, aby penze zůstaly udržitelné a dostatečné pro každého důchodce.

Jak už ale víme, vláda tento problém dlouhá léta neomluvitelně neřešila. Nikdo nechce slyšet, že by se mělo vyplácet méně a politici se báli o své hlasy. Už nyní si musíme na vyplácení důchodů půjčovat a stát se dále zadlužuje. Jak by vypadala situace v dalších letech, kdy bude stárnutí populace čím dál rychlejší? Pokud bychom jeli v zajetých kolejích, tak by byl naprosto neúnosný.

Je tedy více než jasné, že se výše důchodu bude snižovat. O kolik? To zatím nevíme, ale rozhodně se nemůžeme spolehnout na to, že by nám stát zajistil důstojné stáří.

Jak to vlastně funguje?

Nyní náš důchodový systém funguje na dvou pilířích (vlastně třech, jen ten druhý prakticky neexistuje). Jedním z nich je povinný odvod sociálního pojištění, které za vás odvádí zaměstnavatel, nebo si ho platíte sami jako OSVČ. Na základě jeho výše a let plnění vám vyměří váš důchod. Třetí pilíř stojí na dobrovolném placení penzijního spoření, kde si pravidelně ukládáte peníze a stát vám přidá příspěvek. O tuto částku si můžete váš důchod navýšit.

Na jakých principech stojí doplňkové penzijní spoření? Ono to vlastně není úplně spoření jako takové. Peníze, které zde ukládáte se dlouhá léta zhodnocují ve fondech tak, že se vaše úspory investují do dluhopisů, akcií nebo třeba indexů.

V Česku si můžete vybrat jednu z 9 investičních penzijních společností. Každá z nich nabízí různé strategie investování – od povinných konzervativních (které nabízí samozřejmě nejmenší zhodnocení ale s nízkým rizikem) přes dluhopisové, vyvážené nebo dynamické, akciové (ty jsou nejvíce rizikové, ale zase nabízí nejatraktivnější zhodnocení).

Máte staré penzijko?

Máte staré penzijko?

Pokud jste si založili penzijko před rokem 2013, je možné, že se jedná ještě o starou variantu (Penzijní připojištění), které fungovali na principu tzv. transformovaných fondů.

Pojďme si ukázat jednoduše, jaké rozdíly nastaly a proč rozhodně ve starém penzijku nesetrvávat.

Transformované fondy nabízí omezené zhodnocení – byly omezeny ve svých investičních možnostech, což vedlo k velmi nízkým výnosům pro účastníky (většinou okolo 1% ročně). Druhou velkou nevýhodou jsou měnící se pravidla. Během vašeho spoření se můžou změnit pravidla a parametry, které ovlivňují vaše důchodové příjmy. Taky nemáte žádnou možnost ovlivnit své investice a manipulovat se strategií spoření.

Nový penzijní systém nabízí oproti tomu větší kontrolu nad svými investicemi a výběrem investičních fondů. Negarantují každoroční výnos (může být tedy některý rok i záporný), ale z hlediska dlouhodobé investice nás poklesy vůbec nemusí trápit. Zajímá nás pouze cíl, který nabízí mnohonásobně vyšší procenta zúročení, než ve starém penizijku.

To není vše! Máte také mnohem vyšší flexibilitu při volbě výše vkladu a můžete pružně reagovat na změny v životních situacích. Můžete zvolit různé investiční strategie a dosáhnout tak potenciálně ještě vyššího zhodnocení. Vše můžete transparentně sledovat díky moderním digitálním platformám. .

Jak se nejlépe připravit

Jak se nejlépe připravit

Nyní jsme si vysvětlili, jak to funguje, ale i navzdory tomu, že tyto informace zná možná většina lidí, téměř třetina Čechů si vůbec na důchod nespoří a spoléhají se pouze na stát. Věříme, že naši čtenáři nejsou jedni z nich.

Nelze udělat jednotný závěr pro všechny, ale můžeme udělat doporučení, jaké aspekty zvážit, abyste byli se svou rentou spokojeni. Podívejte se na tyto 4 kategorie!

1. VĚK

Zvažte dobu, kdy byste chtěli přestat pracovat a stát se rentiérem. Že si neumíte představit, že byste nepracovali? Myslete i na to, že za pár let možná nebudete v také kondici a nebudete mít tolik energie pracovat s chutí 12 hodin denně, pokud to děláte zrovna teď. Možná, že je dobré zvážit, že od jistého věku pracovat už nemusíte, ale můžete.

Pro každého z nás bude odpověď jiný věk a také bude plynout různá doba do tohoto zvoleného věku. Představte si, jak byste chtěli ideálně strávit život po tom, co přestanete pracovat a kdy by to mělo být. Co chcete ještě zažít? Budete chtít ještě cestovat? Chtěli byste něco odkázat vašim dětem, vnoučatům?

2. MĚSÍČNÍ PŘÍJEM

Aby vám neklesla životní úroveň, kolik byste si v dnešních cenách představovali ideální „důchod“? Vezměte prosím v potaz fakt, že tyto peníze pravděpodobně budete dostávat cca 20 let po odchodu z vašeho zaměstnání. To je docela dlouhá doba na to žít nedůstojně, nemyslíte?

3. JAK VNÍMÁTE RIZIKO Z INVESTOVÁNÍ

Každý z nás má jiný postoj k rizikům investování a to je v pořádku. Někdo z nás je konzervativní a raději bude šetřit větší část svého současného příjmu a přijme fakt, že se mu peníze tolik nezúročí. Naopak můžete být riziku více otevření a zvolit dynamické fondy, které nabízí vyšší zúročení.

ALE POZOR! Zde hraje velkou roli také čas – do dynamických fondů se vyplatí investovat z dlouhodobého hlediska, kde např. během 20 let je kolísavost zcela normální, ale můžeme počítat s hezkým celkovým zhodnocením. Je nesmyslné v dlouhodobém horizontu investovat pouze do konzervativních nástrojů, které nám ani nepokryjí inflaci!

4. INFLACE

Je tady však ještě jeden skřítek škodílek a to je inflace. Málokdo si uvědomuje, že tento požírač úspor znehodnotí vaše peníze mnohem více, než si dokážete představit.

Nuže, krátce asi takto. Pokud byste si na důchod spořili „do kapsy“ bez jakéhokoli zhodnocení 1000 Kč měsíčně 20 let, naspoříte 240 000 Kč. Už to není žádná výhra, ale pokud bereme v potaz, že inflace nám minimálně 2 % ročně vezme (nyní je to třeba 15 % ročně), zbyde nám v dnešních cenách pouze 151 513 Kč. Zkuste si s touto částkou důstojně 20 let žít. Nemožné.

Nikdy není pozdě začít, každý krok pomůže více, než neudělat vůbec nic. Každá situace je individuální a komplexní. Příprava na důchod není jen o doplňkovém penzijním spoření, ale také o jiných investicích, které vám můžou dopřát úžasnou poslední etapu života, kterou si lze užít na maximum.

Pojďte se o tom přesvědčit sami – domluvte si s námi nezávaznou schůzku, kde si můžeme říct, jak by vaše renta měla vypadat.

Co tím získáte?

– Jasnější představu o tom, jak by váš život měl vypadat po tom, kdy přestanete pracovat

– Informace o různých typech investování, které jsou vhodné přímo pro vás

– Naše doporučení a navrhnutí cesty, jak vašich cílů nejlépe dosáhnout tak, aby to pro vás bylo komfortní a z cesty se těšili.

Stačí nás kontaktovat do formuláře níže, či nám rovnou zavolejte! 😊